王育宝教授团队在绿色电力证书-碳排放权交易价格互动理论研究上取得新进展

- 发布时间:

- 2025-07-09

- 文章标题:

- 王育宝教授团队在绿色电力证书-碳排放权交易价格互动理论研究上取得新进展

- 内容:

近日,中心主任王育宝教授团队在《Energy Policy》(IF: 9.3)发表论文《Price Dynamics and Forecasting of China’s Tradable Green Certificates: An Analysis of Linkages with the Carbon Emissions Trading Market》。论文在绿色电力证书-碳排放权交易价格互动理论研究上取得新进展。

文章信息:

原文标题:Price Dynamics and Forecasting of China’s Tradable Green Certificates: An Analysis of Linkages with the Carbon Emissions Trading Market

所在期刊:Energy Policy,206,2025,114767

原文引用:Wang, Y., Pan, H., Cao, R., & Xu, B. (2025). Price dynamics and forecasting of China's Tradable green Certificates: An analysis of linkages with the carbon emissions trading market[J]. Energy Policy, 206, 114767. https://doi.org/10.1016/j.enpol.2025.114767

摘要:

“双碳”目标下,绿色电力证书(TGC)与碳排放权交易(CET)市场是促进能源低碳绿色清洁化转型的重要市场化工具。厘清二者价格的互动关系对政策设计至关重要。本研究首先构建了一个考虑了供、需弹性差异的市场均衡模型,以研究绿色电力证书(绿色电力证书(TGC)和碳排放权交易(CET)价格之间的关系,随后使用双变量DCC-GARCH(1,1)模型进行实证分析。采用了机器学习技术(随机森林和XGBoost)与传统ARIMA模型,预测了绿色电力证书(TGC)价格;并利用Diebold-Yilmaz溢出指数分析了绿色电力证书(TGC)市场与其他相关市场间的风险溢出效应。研究发现:(1) 绿色电力证书(TGC)和碳排放权交易(CET)价格之间存在弱负相关性(平均为-0.061):在特定弹性条件下,碳排放权交易(CET)价格上涨会影响绿色电力证书(TGC)的供需动态变化,并导致绿色电力证书(TGC)价格下降。(2) 机器学习模型在捕捉绿色电力证书(TGC)价格动态波动和预测方面优于ARIMA模型。(3) 绿色电力证书(TGC)价格显著受到国际能源市场与金融市场波动的影响。(4) 在风险传导网络中,绿色电力证书(TGC)市场是一个净风险接受者(净溢出效应为-0.100)。

关键词:

绿色电力证书(TGC);碳排放权交易(CET);价格关系;价格预测;机器学习

研究设计与逻辑框架:

1. 理论溯源:构建了包含供需弹性的市场均衡模型,从经济学原理上揭示了绿色电力证书(TGC)与碳排放权交易(CET)价格可能存在的内在联系,为深化电力-碳排放权-绿色电力证书联动机制研究提供了理论基石。

2. 实证检验:利用真实市场数据,采用DCC-GARCH模型检验理论假说,量化了绿色电力证书(TGC)与碳排放权交易(CET)两大市场价格的动态相关性,回答了“是否存在关联”以及“关联强度如何”的核心问题。

3. 预测与归因:引入机器学习等前沿方法,对绿色电力证书(TGC)价格进行多维度预测,并识别出除碳排放权交易(CET)价格外的关键影响因素(如能源、金融市场变量等),从更广阔的视角理解价格波动。

4. 风险定位:运用风险溢出指数,将绿色电力证书(TGC)市场置于更宏观的金融与能源体系中,分析绿色电力证书(TGC)市场风险传导的角色与路径,评估其系统重要性。

图1: 研究框架

研究方法:

1.理论分析:构建了包含供给和需求弹性的市场均衡模型,从理论上推导了碳排放权交易(CET)价格变化对绿色电力证书(TGC)均衡价格的影响方向。

2.相关性分析:采用Bivariate DCC-GARCH(1,1)模型,捕捉了绿色电力证书(TGC)与碳排放权交易(CET)价格之间动态、时变的条件相关性。

3.价格预测:对比传统ARIMA模型与随机森林(Random Forest)、XGBoost机器学习模型,探索了绿色电力证书(TGC)价格的非线性特征和关键影响因素。

4.风险分析:应用Diebold-Yilmaz溢出指数模型,量化了绿色电力证书(TGC)市场与其他相关市场(能源、金融)之间的风险传导方向与强度。

研究发现及核心结论:

1. 绿色电力证书(TGC)与碳排放权交易(CET)价格存在微弱负相关性

图2结果显示,绿色电力证书(TGC)与碳排放权交易(CET)价格的平均动态相关系数为-0.061。这验证了理论模型的推断:当碳排放权交易(CET)价格上涨时,对可再生能源发电的激励增强,导致绿色电力证书(TGC)供给增加的效应超过了需求替代效应,从而对绿色电力证书(TGC)价格产生向下的压力。

图2:绿色电力证书(TGC)与碳排放权交易(CET)价格30日滚动动态相关系数

2. 机器学习模型能更精准地预测绿色电力证书(TGC)价格

在样本外预测中,随机森林(Random Forest)和XGBoost模型的预测误差(如RMSE、MAE)显著低于传统的ARIMA模型。这表明绿色电力证书(TGC)价格波动具有复杂的非线性特征,机器学习方法能更好地捕捉其动态变动模式。

图3:各模型对绿色电力证书(TGC)价格的预测结果对比

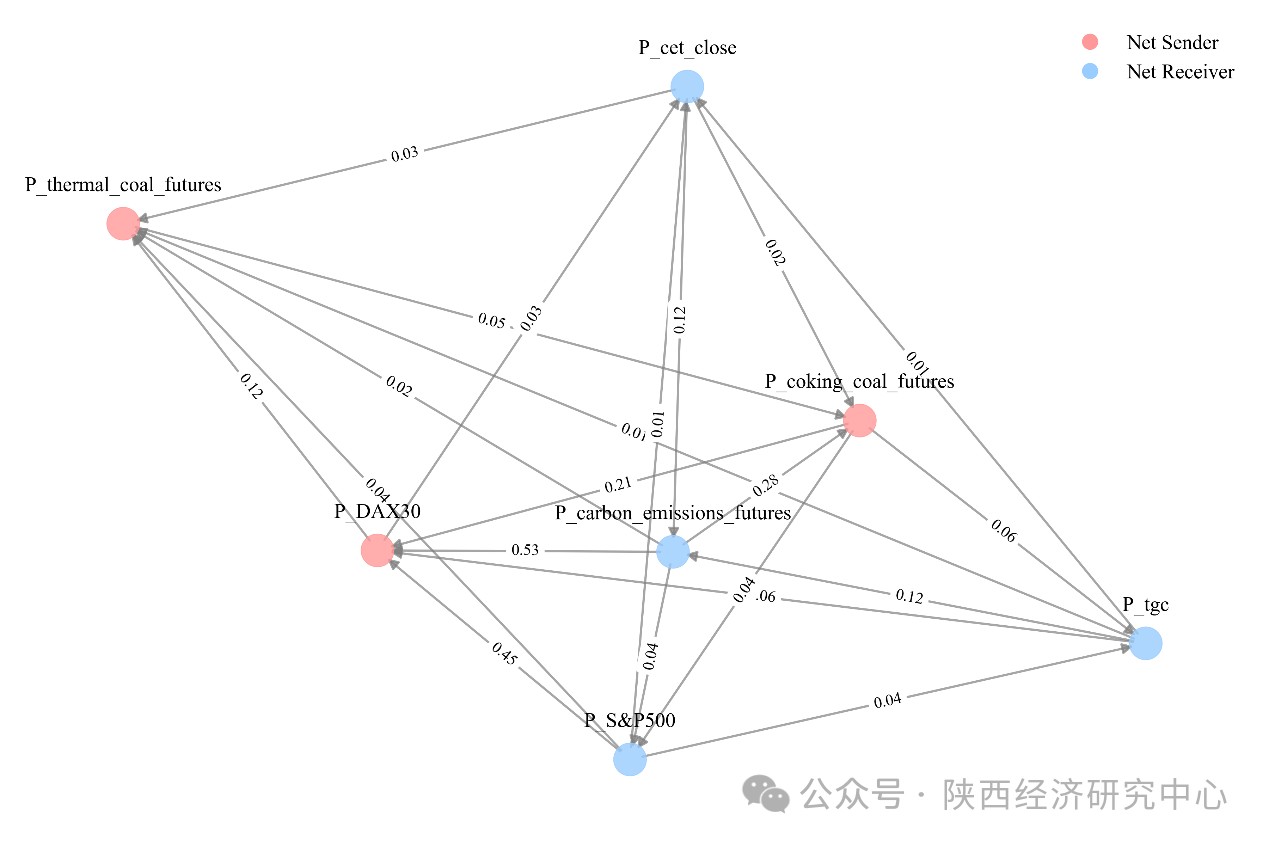

3. 绿色电力证书(TGC)市场是风险的“净接收者”

风险溢出网络分析发现,绿色电力证书(TGC)市场的净溢出效应为-0.100,表明绿色电力证书(TGC)市场从外部市场接收的风险大于其向外传递的风险。主要的风险来源包括碳排放期货市场、国际金融市场(如德国DAX 30指数)以及传统能源市场等。

图4:市场间风险溢出网络

特别说明:

该文受王育宝教授主持的能源陕西实验室科技项目“电力-碳排放权-绿证交易市场联动的基础理论、关键技术与政策创新研究”(No:ESLB202443)、国家社会科学基金重点项目““双碳”目标下西部地区综合能源系统协同发展利益分配与补偿机制研究 ”(No:22AJY006)和他担任子课题负责人的国家社会科学基金重大项目“碳中和目标驱动下多能互补体系的协同机理及实现路径研究”(No:21&ZD133)资助。本文通讯作者为经济与金融学院理论经济学专业博士研究生潘慧媛。